2021年8月7日にオンライン勉強会を開催。iDeCoについて話しました。要約を掲載します。

1. 今回のストーリー

まずは、ideco の仕組みをざっくりと理解していただきますね。そのあと、いったいどんな人に向いているのかというのを解説をします。向き不向きというのはありますからね。その上でメリットとデメリットを話しします。最後に ideco を始める時の注意点について触れます。

なお、お約束事としてこの記事の7番の項目をご確認くださいね。私は何かをオススメするという話ではございませんのでご注意ください。

2. iDeCoとはなにか

皆さんもすでに ideco っていう名前は聞かれたことがあるでしょう。概略ぐらいはご存知のことだと思います。復習がてら内容を確認していきましょう。

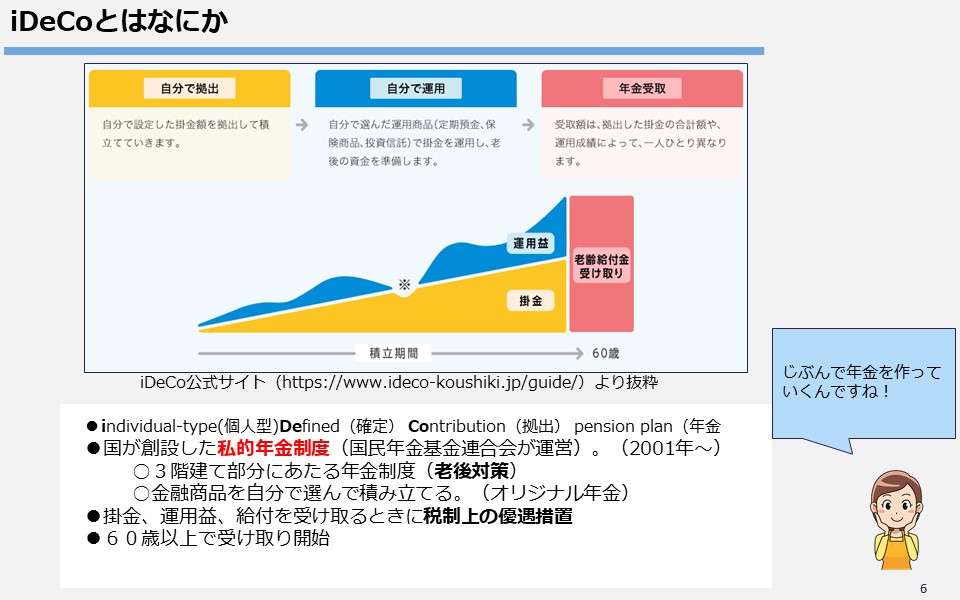

iDeCoとは individual-Type(個人型)Defined(確定)Contribution(拠出)Pension plan(年金)のことで、確定拠出年金と呼ばれています。なぜ確定拠出というかと言いますと掛け金が確定しているわけですね。それを拠出します。だから、確定拠出年金といいます。

確定拠出年金は、国が創設した私的年金制度です。国民年金基金連合会が運営しています。2001年から運営してるんですよ。ちょっと古いから驚きますよね。2017年に国が年金制度を後押しする政策を展開しました。皆さんが入りやすいように努力をしたわけですね。その時に愛称を募集して採用されたのが「iDeCo」 という名前です。

今回参加された方はフリーランスの方が多いと思います。フリーランスの方々は、自営業の方ですので年金といえば国民年金ですね。国民年金というのは満額もらえて年額78万円ぐらいです。ですが国民年金を満額もらえている人は少ないと思います。月額55000円(66万円)ぐらいが平均値です。サラリーマンの方ですと厚生年金ですから平均して月額15万円ぐらいじゃないでしょうか。いずれにしろ老後この年金だけで暮らしていくのはしんどいですね。

そこで、国は、年金制度の枠組みを建物に例えると、基礎となる一階部分に国民年金、二階部分に厚生年金、三階部分にこの iDeCoという制度を作りました。

つまり3階部分に、私的年金制度を作りましたよ。自分で年金作ってくださいね。国が後押ししますよ。というわけです。自分で考えて組み立てるオリジナル年金です。

オリジナル年金とは、自分で拠出して、自分で運用して、60歳になったら年金を受け取るというものです。国が後押しするという意味は、掛け金と運用益そして給付を受けとる時に税制上の優遇措置が講じるということです。

3. どんな人に向いているか

いろいろな金融商品のお話がありますね。それぞれの商品には向き不向きというものがあります。まずはどんな人に向いていないのかを説明しますね。

3.1 向いていない人

- 生活に余裕のない人

これは当然ですよね。毎月の家計が赤字で大変ていう人には向いていません。こういう人にはまず生活防衛資金を準備しましょうとアドバイスします。 - 目的資金を準備したい人

結婚とか住宅購入とか教育資金とか少なくともあと数年でお金が必要となる方々には向いていません。 - 税負担がほぼない人

例えば専業主婦が該当します。iDecoの最大の特徴は節税です。納税している人には大きなメリットをもたらします。納税していない人や納税していても少ない額の方のメリットは小さいと言えるでしょう。 - 短期間で稼ぎたいという野望をお持ちの方

iDeCoは短期間で運用するものではありません。長期間に亘って、着実に投資していくタイプです。短期間では資産が大きく増えません(おそらく)ので、向いていません。 - セミリタイアしたい人

FIREとかいって、早期リタイアしたい方には向きません。例えば、40歳でセミリタイアしたとしましょう。ところが、iDeCoで積み立てたお金がもらえるのは60歳以降です。それまでの間は、手元にお金が入ってこない。 - 若くて、自己投資が必要な人

金融投資も必要ですが、若いうちは、自分への投資を心がけたほうが、後々の成果が大きくなります。本を読むなり、資格の勉強するなり、なんらかの形で自己投資をしたほうが良いでしょう。

3.2 向いている人

- 収入が多い人

収入が多くて納めている税金が多い方。節税の恩恵を受けることができます。こういった方々はideco に加入してもその他に貯金できます。無理なく投資をすることができます。 - 貯蓄がある人

すでに老後資金以外のお金をある程度を貯めている人。iDeCoは退職金のようなものです。老後資金として活用できます。 - 会社員(公務員)

iDeCoはフリーランス向けに作られた制度なのに、意外にも会社員とかに向いています。定期的に収入があるので、積立が続けやすい。また、長期間にわたって資金が拘束されたとしても問題になりにくい。また、退職金があまり多くないという会社員ならiDeCoは向いていると思います。

4. メリットとデメリット

4.1 メリット

メリットには次のようなことがあげられます。一番大きなメリットは節税です。

- 積立時は、住民税と所得税が軽減できる

- 運用益にも非課税

- 退職金や年金として控除が可能

- 転職時にも持ち運びができる(会社員の方)

- 天引きや引き落としにより着実に積立ができる

- 投資可能な商品が厳選されている

- 差押禁止財産である

4.2 デメリット

デメリットには次のようなことが挙げられます。最大のデメリットは、資金の拘束です。

- 六十歳まで引き出しできない(拘束される)

- 元本割れのリスクがある

- 手数料がかかる

- 掛金の変更は年1回のみ

- 本当に節税になるかは人による

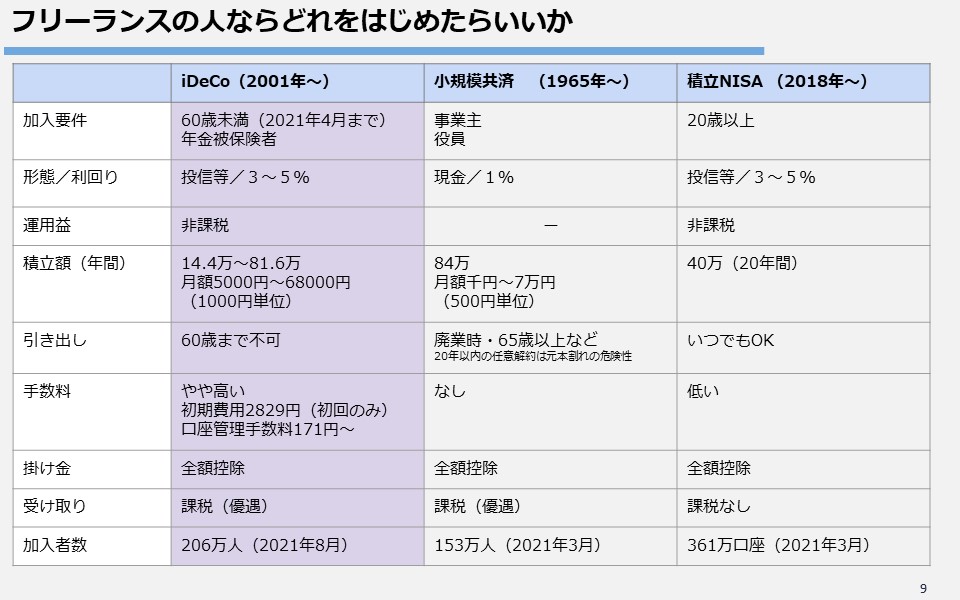

5 フリーランスの人ならどれをはじめたらいいか

6 iDeCoを始めるときの注意点

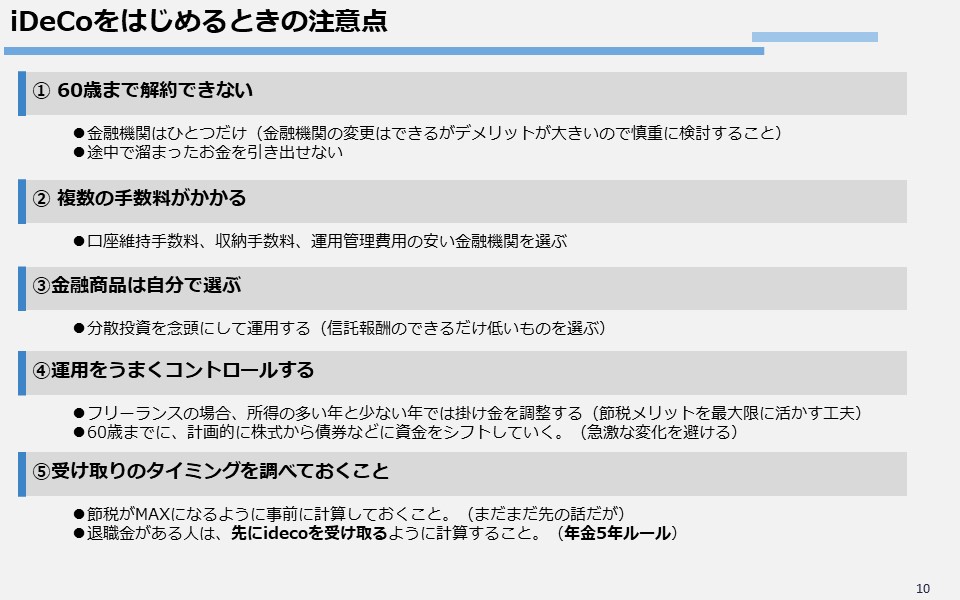

iDeCoを始める時にはいくつかの注意点があります。

- 60歳まで解約できない

何度も言ってますが60歳まで解約できません。途中で貯まったお金は引き出せない。また、金融機関はひとつだけです。(変更はできますがデメリットが大きいのでやめとく方がいいです)。慎重に選んでください。 - 複数の手数料がかかる

口座維持手数料、収納手数料、運用管理費用の安い金融機関を選んでください。 - 金融商品は自分で選ぶ

分散投資を念頭にして運用することが必要です。また、信託報酬のできるだけ低いものを選ぶと良いでしょう。 - 運用をうまくコントロールする

フリーランスの場合所得の多い年と少ない年では掛け金を調整すると良いと思います。また六十歳に近づくにつれ、計画的に投資先を株式から債券などに資金をシフトしていくことです。受取時期が近づくと急激な変化を避けましょう。 - 受け取りのタイミングを調べておくこと

説明がマックスになるように事前に計算しておくこと。会社員で退職金があるような人は先に iDeCoを受け取るようにすること。そうでないと退職金控除のメリットを活かせません。詳しくは年金5年ルールという単語で検索してみてください)

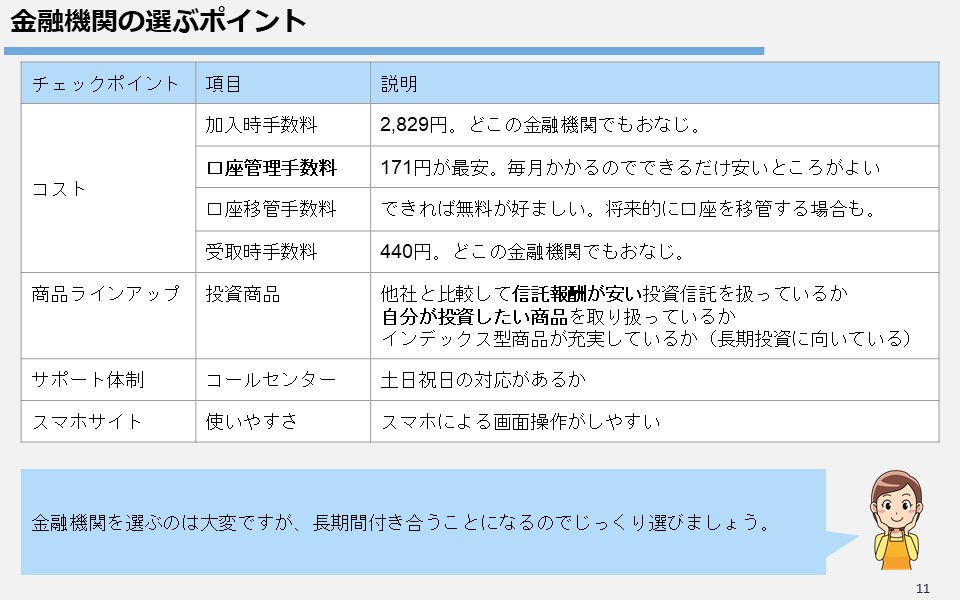

7 金融機関の選ぶポイント

- コスト

当然、コストができるだけ安いほうが好ましい。加入時手数料などはどこの金融機関でも同じです。口座管理手数料が比較するポイントとなりますね。 - 商品ラインアップ

信託報酬が安い投資信託を扱っているか。自分が投資したい商品を取り扱っているか。インデックス型商品が充実しているか。などがポイントとなります。 - サポート体制

土日祝日の対応していないところもあります。投資のことを考えるのに平日よりも休日のほうが多い人は、サポート体制も考慮にいれてください。 - スマホサイト

最近はなんでもスマホ。サイトが使いにくいとイライラします。操作しやすいかどうかもチェックしてみてください。

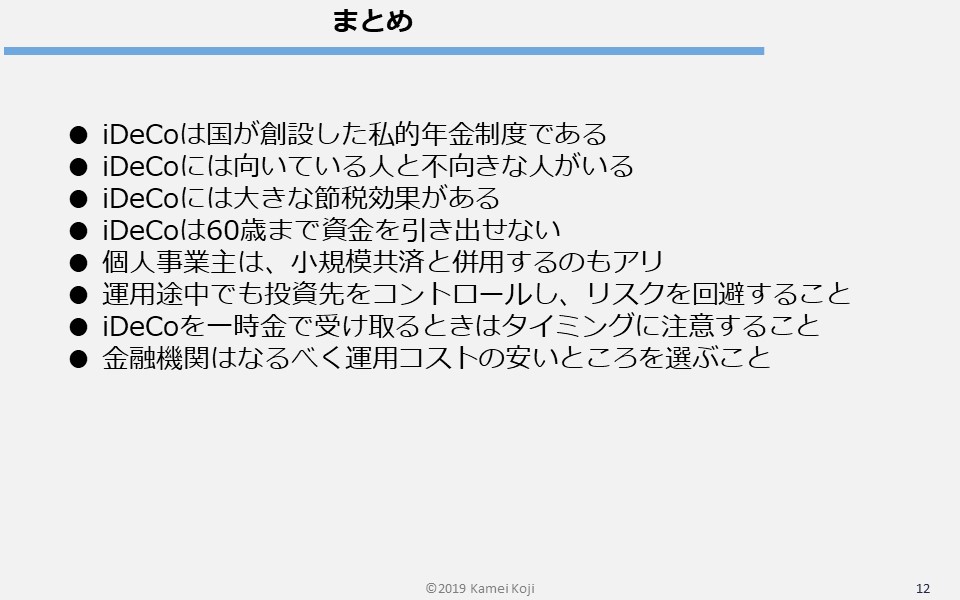

8. まとめ

- iDeCoは国が創設した私的年金制度である

- iDeCoには向いている人と不向きな人がいる

- iDeCoには大きな節税効果がある

- iDeCoは60歳まで資金を引き出せない

- 個人事業主は、小規模共済と併用するのもアリ

- 運用途中でも投資先をコントロールし、リスクを回避すること

- iDeCoを一時金で受け取るときはタイミングに注意すること

- 金融機関はなるべく運用コストの安いところを選ぶこと

本日は、最後まで聴いていただきありがとうございました。

9. ご注意願いたいこと

・投資、年金、保険、相続、税金等の実務は、専門資格領域となるため、FPがその範疇の業務をお手伝いすることは禁じられています。具体的な事項につきましては、弁護士、税理士、社会保険労務士等の専門家にご相談ください。

・引用した資料は、引用先を示すとともに、最新のものとなるように努めますが、発表時期(もしくは、閲覧時期)によっては、陳腐化している可能性もあります。そのため、実際の状況に照らし合わせて、都度、ご確認していただくようにお願いいたします。

・本資料は、2021年6月12日現在において、入手できる資料を元に構成されております。